“The big problem facing the world in 2015 is not economic. We know how to escape our current malaise. The problem is our stupid politics”.

Joseph Stiglitz, premio Nobel per l’Economia

Sarebbe purtroppo un dovere morale spiegare cosa (non) accadrà dopo il Quantitative Easing deciso dalla Banca Centrale Europea, semplicemente perché le primissime letture su tutti i quotidiani nazionali, come d’abitudine, non consentono di comprendere la realtà dei fatti (e siamo buoni).

Per chi vorrà ulteriormente approfondire, e per chi pensa che le mie considerazioni siano figlie di una speculazione giornalistica sull’attualità, rimando a questo insieme di articoli, ricchi di dati empirici, scritti in relazione agli analoghi provvedimenti presi negli Stati Uniti, Gran Bretagna e Giappone:

– 23 dicembre 2012, “La moneta da sola non basta“.

– 11 novembre 2012, “Mmt alla Bce: non potresti creare inflazione neanche se lo volessi“.

– 5 aprile 2013, “Bene per le azioni, meno per l’economia reale“.

– 28 aprile 2013, “La tua banca funziona così“.

– 3 giugno 2013, “Cosa (non) sta succedendo in Giappone“.

– 3 giugno 2013, “Perché il Giappone sta sbagliando tutto“.

– 21 novembre 2014, “Richard Koo: inutile dare i soldi alle banche, l’Europa riparte solo con deficit pubblico“.

Vi sono poi i nipotini del Quantitative Easing europeo, del tipo i programmi di finanziamento LTRO e affini: come dichiarato dall’economista americano Warren Mosler, attraverso di essi e con il suo “whatever it takes” (“Faremo qualsiasi cosa necessaria”) Mario Draghi, presidente della Bce, “ha salvato l’euro ma non ha lasciato superstiti“.

Sulla stampa nazionale accade di leggere, ad esempio in primo piano su La Stampa, a firma di Paolo Baroni, letteralmente: “Le banche alleggerite dal peso dei titoli pubblici, su cui in questi ultimi tempi hanno ampiamente investito, avranno più margini di manovra per finanziare l’economia reale, le imprese, le famiglie ed i nuovi investimenti, producendo tra l’altro una rivalutazione di tutti gli asset a cominciare immobili“.

Tutto questo denota una totale assenza di comprensione del funzionamento del sistema finanziario. Le banche non hanno limiti alla creazione di credito. Prima elargiscono prestiti che poi tornano alle banche sotto forma di depositi. L’unico limite che hanno è una economia sana, che dà rassicurazioni affinché i prestiti vengano rimborsati con tanto di interesse. L’economia privata europea oggi è in gran parte reduce da una guerra che non sembra finire mai, per cui le banche non possono elargire credito a chi è già molto indebitato e non ha prospettive di reddito soddisfacenti.

Questa esposizione, ribadita dall’economia post-keynesiana, è oramai una realtà neppure messa in discussione dopo che un anno fa un documento della Banca d’Inghilterra ha confermato dettagliatamente quanto esposto.

Questo tipo di informazioni veicolate dai principali quotidiani nazionali, alle cui proprietà vi è quell‘1% più ricco del paese che in questi anni ha visto aumentare le proprie fortune in maniera impressionante, mentre la “crisi” e le “austerità” cancellavano il presente e il futuro di milioni di persone, le ritroviamo ovunque e in qualunque forma, e vanno combattute con le idee a nostra disposizione così come i lillipuziani irretirono il gigante Gulliver. Ad esempio sempre il 22 gennaio sul Corriere.it la coppia Alesina e Giavazzi arriva a scrivere: “Bene anche che la maggior flessibilità non si applichi agli investimenti: i politici non si devono illudere che costruendo autostrade si faccia ripartire la crescita“. Ora, mentre sul QE i tecnicismi rischiano di risultare difficili da capire per l’uomo della strada, una affermazione del genere è così astratta che ognuno può chiedersi cosa accadrebbe se, ad esempio, la terza corsia dell’Autostrada 14 fosse realizzata fino a Canossa, o si compisse la ferrovia Roma-Piceno: più benessere, decine di migliaia di nuovi occupati.

Affermare il contrario equivale a dire, più o meno, che tirando un pallone dalla finestra non è sicuro che questo casa verso il basso.

Più che i tecnicismi che saranno chiari leggendo gli articoli linkati (ai quali aggiungiamo un ammirevole Carlo Clericetti sul blog di Repubblica) vi è un aspetto che ovviamente non viene colto da nessuno dei commentatori, ma che è quello centrale e che fa del QE la seconda più grande truffa della storia europea (la prima, è l’euro).

Con il QE e i suoi derivati si dimostra che uno Stato dotato di una propria banca centrale: a) non può mai finire i soldi; b) non deve chiederli in prestito a nessuno; c) non deve tassare nessuno né tagliare le spese dello Stato per procurarseli.

I mille miliardi “inventati” dal QE sono infatti denaro “creato dal nulla”. Soltanto che viene regalato alle banche e non agli Stati e all’economia reale, proprio perché con l’euro gli Stati democratici nati dopo la Seconda Guerra Mondiale o anche prima, sono stati retrocessi nella gerarchia istituzionale al di sotto del sistema economico e finanziario, che quindi decide se e come prestare denaro che poi sarà utilizzato dagli stati stessi e dal sistema economico.

Dunque, quando vi dicono che “la carta igienica nelle scuole la comprano i genitori”; quando non vi sono posti letto all’ospedale; quando dovete pagare fino all’ultimo centesimo di tasse perché “i soldi non ci sono più”; quando vi convincono che la pensione voi non l’avrete mai, siete vittime di questo grandissimo inganno.

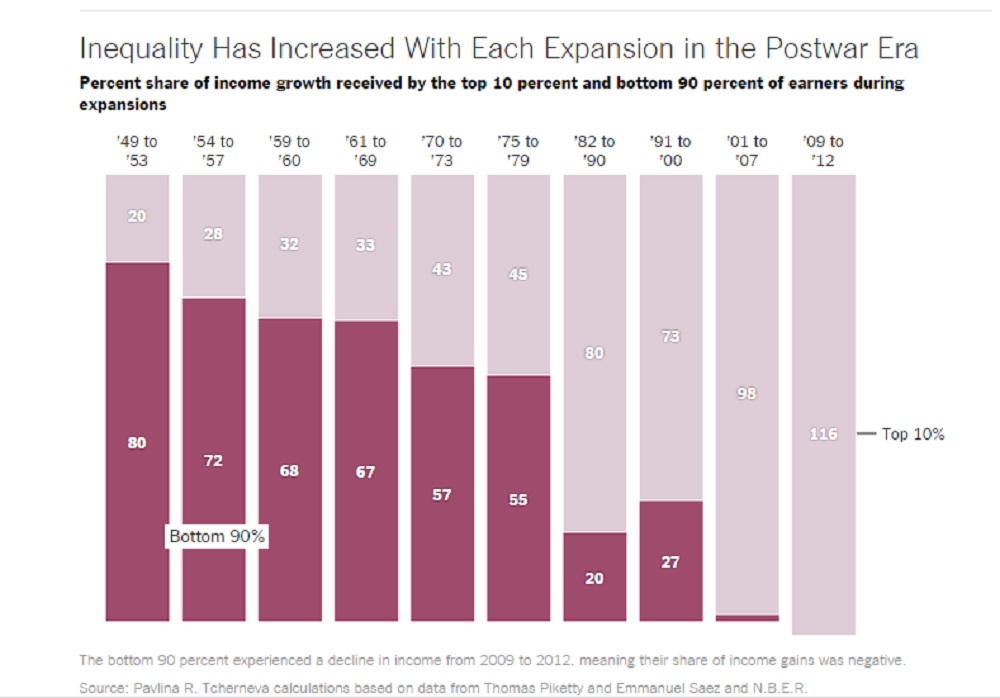

Semplicemente, la quantità di denaro è virtualmente infinita ma questa viene utilizzata, quando serve, soltanto per finanziare l’1% più ricco e non per aiutare l’economia e la società reali, come testimoniato dalle ricerche svolte in questi anni negli Usa. Il popolo, invece, deve faticare e supplicare.

Come ha scritto Marco Revelli, la lotta di classe esiste e l’hanno vinta i più ricchi. Ma quelli proprio ricchi.

Lascia un commento

d’accordo che QE è una grande truffa, e grazie per i dati che ci hai portato. Ma credo che tu ti sbagli di grosso, circa la soluzione del problema, che NON può stare in inutili investimenti keynesiani a perdere, tipo autostrada BREBEMI o TAV Torino-Lione – visto che gli stati son praticamente tutti in bancarotta – ma piuttosto, visto che la crisi è antropologica, risiede della “società partecipativa” secondo Dottrina sociale cattolica: https://lafilosofiadellatav.wordpress.com/fiatpomigliano-darcomelfi-come-mettere-a-frutto-la-lezione-di-pier-luigi-zampetti-per-risolvere-il-conflitto-tra-capitale-e-lavoro/ Ancora: non sono uno specialista di finanza, ma leggo su Wiki http://it.wikipedia.org/wiki/Banca_centrale_europea che BCE è dotata di un capitale di 7,6 mld di euro, più un fondo… Leggi il resto »

Grazie dell’interessante intervento. La “società partecipativa” non contrasta con gli esempi da me riportati, anzi, potremmo e dovremmo ripensare interamente il modello di sviluppo. Come dare sostanza agli strumenti è una questione democratica, ovvero di scelte condivise dalla collettività. Ovviamente vi possono essere interventi sbagliati, come umanamente possono esservi errori, ma la cosa non deve precluderci la possibilità di scegliere, che sostanzia poi la differenza tra umanità e bestialità. Per il resto occorre non confondere il capitale di una banca centrale con le sue operazioni di mercato e di finanziamento. La Bce non potrà mai fallire come una normale imprese… Leggi il resto »

Molto interessante il link segnalato, c’è realmente bisogno di una terza via plausibile dopo il fallimento del comunismo e il probabile fallimento del capitalismo attuale dominato della grande finanza. Probabilmente la vision rappresentata è troppo fiduciosa rispetto al buon senso e al mettere al centro l’uomo, filosoficamente è sacrosanto e ben compatibile con una mentalità evoluta degna dell’era digitale.

Credo che una transizione non potrà essere pacifica e indolore, tutt’altro. Non contemplare questo scenario è il vero limite che vedo su quanto prospettato.